Legislație prețuri de transfer aplicabilă în România în 2017

articol publicat în 30 septembrie 2017

Începând cu 1 ianuarie 2016 a intrat în vigoare noul Ordin 442/2016 care vine să înlocuiască Ordinul 222/2008, deși acesta din urmă nu a fost abrogat. Una dintre cele mai importante modificări aduse de acest ordin a fost introducerea obligativității pregătirii anuale a dosarului prețurilor de transfer de către contribuabilii mari.

Totodată, începând cu anul 2016 au fost efectuate și anumite ajustări la Codul Fiscal și Codul de Procedură Fiscală cu implicații în sfera prețurilor de transfer. Una dintre modificările importante a fost introducerea mențiunii că ajustările de prețuri de transfer se efectuează la nivelul tendinței centrale a pieței.

Astfel, în cele ce urmează este prezentată legislatia de preturi de transfer grupată în funcție de aria de aplicabilitate a acesteia:

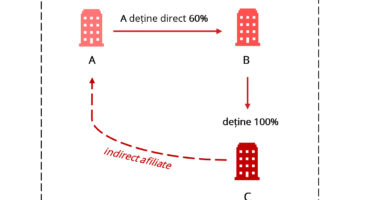

Definițiile persoanelor afiliate, prețului de piață și principiului valorii de piață: articolul 7, alin. 26, 32, 33 din Legea nr. 227/2015 privind Codul fiscal Vezi aici

Clarificarea noțiunii de persoane afiliate: titlul I, capitolul I, secțiunea 2 din Normele metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal Vezi aici

Obligativitatea de a desfășura tranzacții intra-grup în conformitate cu principiul valorii de piață: articolul 19, alin. 6 din Legea nr. 227/2015 privind Codul fiscal Vezi aici

Metode de prețuri de transfer: titlul I, capitolul II, secțiunea a 2-a din Normele de aplicare a Legii nr. 227/2015 privind Codul fiscal Vezi aici

Legislația de prețuri de transfer internațională care completează legislația locală acolo unde există lacune sau aspecte neclare: Liniile directoare privind prețurile de transfer emise în 2017 de către Organizația pentru Cooperare și Dezvoltare Economică pentru societățile multinaționale și administrațiile fiscale Vezi aici

Condiții de întocmire, termene și conținutul dosarului prețurilor de transfer și procedura de ajustare/estimare a prețurilor de transfer: Ordinul nr. 442/2016 privind cuantumul tranzacțiilor, termenele pentru întocmire, conținutul și condițiile de solicitare a dosarului prețurilor de transfer și procedura de ajustare/estimare a prețurilor de transfer Vezi aici

Obligativitatea de a pregăti și prezenta dosarul prețurilor de transfer: articolul 108, alin. 2 din Legea nr. 207/2015 privind Codul de procedură fiscală Vezi aici

Amendă pentru neprezentarea dosarului prețurilor de transfer: articolul 336, alin. 1, paragraful e coroborat cu alin. 2, paragraful c din Legea nr. 207/2015 privind Codul de procedură fiscală Vezi aici

Suspendarea inspecției fiscale pe perioada cât se pregătește dosarul prețurilor de transfer: articolul 127, alin. 1, parag b. Vezi aici

Legislație internațională care completează legislația de prețuri de transfer locală acolo unde există lacune sau aspecte neclare: capitolul 5 din Liniile directoare privind prețurile de transfer emise în 2017 de către Organizația pentru Cooperare și Dezvoltare Economică pentru societățile multinaționale și administrațiile fiscale Vezi aici

Legislația de prețuri de transfer internațională care completează legislația de prețuri de transfer locală acolo unde există lacune sau aspecte neclare: Codul de conduită privind documentația prețurilor de transfer, publicat în Jurnalul Oficial al Uniunii Europene seria C, nr. 176/1 din 28 iulie 2006 (de asemenea aplicabil numai în situațiile în care legislația locală menționată anterior nu este clară) Vezi aici

Baza legală pentru efectuare ajustărilor de prețuri de transfer: articolul 11, alin. 4 din Legea nr. 227/2015 privind Codul fiscal Vezi aici

Metodologia de efectuare a ajustărilor de prețuri de transfer: titlul I, capitolul II, secțiunea a 2-a din Normele de aplicare a Legii nr. 227/2015 privind Codul fiscal Vezi aici

Model decizie de ajustare corespondentă: Ordinul nr. 3737/2015 privind aprobarea modelului şi conţinutului formularului „Decizie de ajustare/estimare a venitului sau cheltuielii uneia dintre persoanele afiliate” Vezi aici

Înregistrarea ajustărilor de prețuri de transfer de către partea afiliată corespondentă: Titlul II, capitolul II, secțiunea 1, alin. 5, parag. 7 din normele metodologice la Legea nr. 227/2015 privind Codul fiscal Vezi aici

Legislația privind metodologia și conținutul acordului de preț în avans: Ordinul nr. 3735/2015 pentru aprobarea procedurii privind emiterea şi modificarea acordului de preţ în avans, precum şi conţinutul cererii de emitere şi modificare a acordului de preţ în avans Vezi aici

Legislația privind metodologia și conținutul soluției fiscale individuale anticipate: Ordinul nr. 3736/2015 pentru aprobarea Procedurii privind emiterea soluţiei fiscale individuale anticipate, precum şi conţinutul cererii pentru emiterea soluţiei fiscale individuale anticipate Vezi aici

Metodologia pentru obținerea unui acord de preț în avans sau unei soluții fiscale individuale anticipate: articolul 52 din Legea nr. 207/2015 privind Codul de procedură fiscală Vezi aici

Modelul de notificare și de formular de raport pentru fiecare țară în parte: Ordinul nr. 3049/2017 privind aprobarea modelului și conținutului formularului ”Raportul pentru fiecare țară în parte” Vezi aici

Modelul de notificare asupra entității care trebuie să depună raportul pentru fiecare țară în parte (format XML) Vezi aici

Modelul de raport pentru fiecare țară în parte (format XML) Vezi aici

Penalități și amenzi pentru nedepunerea raportului pentru fiecare țară în parte CbCR: art. 336, paragraful 1, literele u și v și respectiv art. 336, paragraful 2, literele l și m din Legea nr. 207/2015 privind Codul de procedură fiscală Vezi aici

Penalități și amenzi pentru nedepunerea notificării cu privire la entitatea raportoare: art. 336, paragraful 1, literele a sau b și art. 336, paragraful 2, litera d din Legea nr. 207/2015 privind Codul de procedură fiscală Vezi aici

Schimbul automat de informații și utilizarea informațiilor din raportul pentru fiecare țară în parte CbCR: Ordonanța de Urgență 42/2017 Vezi aici

Metodele de prețuri de transfer presupun compararea rezultatelor efective ci nu a rezultatelor bugetate: Decizia nr. 880/2012 a Înaltei Curți de Casație si Justiție Vezi aici

Nedeductibilitatea cheltuielilor cu servicii dacă nu se poate demonstra necesitatea acestora și prestarea în fapt: Decizia nr. 974/2014 a Înaltei Curți de Casație si Justiție Vezi aici

Neefectuarea căutării manuale, efectuarea studiilor de comparabilitate direct la nivel pan-european sau internațional fără a justifica neidentificarea de comparabile la nivelul României, distincția între venituri operaționale și cifra de afaceri: Decizia nr. 3406/2014 a Înaltei Curți de Casație si Justiție Vezi aici

Nedeductibilitatea cheltuielilor cu serviciile doar prin simpla indicare a unor persoane și servicii, nedeductibilitatea TVA pentru serviciile de management încadrate ca nedeductibile: Decizia nr. 136/2015 a Înaltei Curți de Casație si Justiție Vezi aici

Nesusținerea metodei comparării prețurilor cu exemple semnificative cantitative și calitative: Decizia nr. 1907/2015 a Înaltei Curți de Casație si Justiție Vezi aici

Nedeductibilitatea cheltuielilor efectuate înainte de înființarea sediului permanent, notele de debitare-creditare nu țin locul facturilor: Decizia nr. 1368/2016 a Înaltei Curți de Casație si Justiție Vezi aici

Segregarea contului de profit și pierdere în relația cu persoane afiliate, utilizarea datelor multi-anuale, criteriile de selecție în baza de date Amadeus/Orbis: Decizia nr. 2651/2016 a Înaltei Curți de Casație si Justiție Vezi aici