Article also available in / Articol disponibil și în limba: English (Engleză)

OECD a publicat cadrul care va sta la baza schimburilor automate de raportări MDR ale aranjamentelor prin care se evită standardul CRS și a structurilor de companii offshore opace

articol publicat în 14 iulie 2019

Context

În data de 15 iulie 2014, OECD a publicat Standardul pentru Schimbul Automat de Informații Financiare în Domeniul Fiscal, cunoscut drept ”Common Reporting Standard” sau ”CRS” și care reprezintă în fapt un cadru general de schimb al anumitor informații în domeniul fiscal între autorități fiscale din jurisdicții multiple.

În practică, acest standard CRS presupune că autoritățile fiscale din peste 100 de jurisdicții au obligația (i) de a obține anumite informații de la instituții financiare localizate în jurisdicția lor cu privire la anumite informații financiare ale unor nerezidenți și (ii) de a schimba informațiile astfel obținute cu autoritățile fiscale din jurisdicția de rezidență a respectivilor nerezidenți.

Standardul CRS a limitat în mod clar informațiile financiare care pot fi schimbate între autoritățile fiscale, tipurile de instituții financiare care au obligația de a furniza informații, tipurile de entități ale căror informații pot fi schimbate, precum și procesul de due diligence pe care ar trebui să-l implementeze instituțiile financiare înainte de a intra într-o relație contractuală.

Toate aceste limitări ale standardului CRS au permis anumitor contribuabili să creeze și să implementeze în continuare diverse aranjamente și structuri offshore opace prin care să evite prevederile standardului CRS și în cele din urmă să le ajute să obțină avantaje fiscale.

Astfel, plecând de la cadrul general setat prin standardul CRS și de la Acțiunea 12 din planul de măsuri BEPS, OECD a publicat în anul 2018 manualul intitulat ”Model Mandatory Disclosure Rules for CRS Avoidance Arrangements and Opaque Offshore Structures”.

Acest manual crează cadrul pentru obligarea contribuabililor și consultanților de a evalua și raporta către autoritățile fiscale (i) aranjamentele prin care se evită prevederile standardului CRS și (ii) structurile offshore opace care pot conduce la erodarea bazei impozabile a unei anumite jurisdicții, chiar de la momentul la care aceste aranjamente și structuri sunt create.

Astfel, prin aceste raportări ”Mandatory Disclosure Rules” (prescurtat ”MDR”) se dorește să se identifice toate acele entități care obțin avantaje fiscale și care anterior nu puteau fi identificate doar pe baza informațiilor schimbate prin standardul CRS (pentru că acele entități creau o structură de aranjamente și/sau de companii offshore opace specific pentru evitarea standardului CRS).

Schimbul automat al raportărilor MDR între autoritățile fiscale din peste 100 de jurisdicții

Pentru a facilita din punct de vedere operațional și din punct de vedere tehnic schimbul de raportări ale aranjamentelor prin care se evită standardul CRS și a structurilor de companii offshore opace depuse la autoritățile fiscale conform cu manualul ”Model Mandatory Disclosure Rules for CRS Avoidance Arrangements and Opaque Offshore Structures”, OECD a elaborat și publicat documentul denumit ”International Exchange Framework for Mandatory Disclosure Rules on CRS Avoidance Arrangements and Opaque Offshore Structures”.

Astfel, schimbul acestor raportări MDR se va baza pe o convenție multilaterală între autoritățile competente din peste 100 de jurisdicții, varianta draft a acestei convenții fiind integrată de asemenea în documentul ”International Exchange Framework for Mandatory Disclosure Rules on CRS Avoidance Arrangements and Opaque Offshore Structures”.

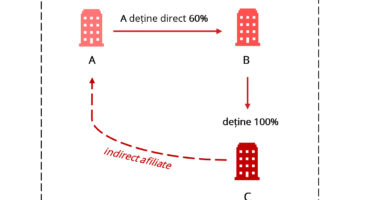

Practic, această convenție va permite autorităților dintr-un anumit stat care a primit informații cu privire la un aranjament sau o structură offshore opacă prin care se evită prevederile standardului CRS, să schimbe automat aceste informații cu toate celelalte state implicate în structura respective și semnatare ale convenției multilaterală de schimb al raportărilor MDR.

Mai mult decât atât, informațiile astfel obținute le vor permite autorităților fiscale să-și efectueze analize de risc atât asupra contribuabililor cât și asupra intermediarilor implicați în acele structuri.

În cele din urmă, autoritățile fiscale vor putea folosi aceste informații valoroase pentru a putea identifica lacunele în propriile legislații și pentru a-și corecta aceste lacune.

Cum sunt impactate companiile din UE

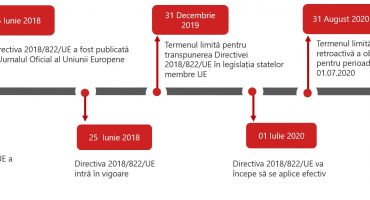

Reamintim că la nivelul Uniunii Europene, la 25 mai 2018 s-a adoptat Directiva 2018/822/UE (cunoscută de asemenea și ca ”DAC6”) care este în mare parte similară cu inițiativa OECD, aceasta fiind însă limitată la nivelul statelor membre UE și pe alocuri mai cuprinzătoare.

Directiva DAC6 va fi transpusă de fiecare stat membru până la 31.12.2019 de fiecare stat membru al UE, urmând ca ulterior datei de 01.07.2020 companiile să trebuiască să-și îndeplinească obligațiile de raportare.

O analiză detaliată a directivei UE DAC6 poate fi regăsită în articolul nostru ”Directiva DAC6 – Noi obligații de raportare pentru companii cu privire la anumite tranzacții transfrontaliere”.

Diferențele dintre DAC6 și MDR

Într-una din ședințele Grupului de Lucru în Probleme de Cooperare în Domeniul Taxării Directe (WG ACDT) s-a discutat despre discrepanțele dintre raportările OECD MDR și raportările UE DAC6 și posibilitatea de a armoniza aceste două raportări.

Deși acestea sunt în mare parte similare, o serie de constrângeri au îngreunat această armonizare și este o probabilitate ridicată ca la momentul primei raportări să trebuiască pregătite și depuse două seturi de raportări, una folosind formatul OECD și alta folosind formatul UE.

Este de așteptat ca această lipsă de armonizare între DAC6 și MDR să genereze confuzie la nivelul contribuabililor, dar și eforturi administrative suplimentare, cu atât mai mult cu cât este de așteptat că peste 100 de jurisdicții vor semna convenția multilaterală de schimb a raportărilor MDR (printre care și cea mai mare parte a statelor membre UE).

Cum vă puteți pregăti pentru cerințele de raportare OECD MDR?

Deși ar putea exista tentația ca unele companii să considere că nu sunt vizate direct de această modificare, trebuie avut în vedere că definiția unui aranjament / unei structuri offshore opace prin care se evită prevederile standardului CRS, este una cuprinzătoare.

Prin urmare, este recomandată o consultare amănunțită cu grupul, în așa fel încât să aveți o evidență clară a tranzacțiilor transfrontaliere și să le identificați pe cele raportabile.

În consultările cu grupul ar trebui avut în vedere să se urmeze o serie de pași, printre care stabilirea de procese interne / proceduri de evaluare a tuturor tranzacțiilor, instruirea personalului cu privire la caracteristicile care fac o tranzacție / structură raportabilă și completarea unui registru cu toate tranzacțiile / structurile raportabile.