Article also available in / Articol disponibil și în limba: ![]() English (Engleză)

English (Engleză)

Preturi de transfer – definiție / ce sunt preturile de transfer?

articol publicat în 10 Ianuarie 2022

Domeniul preturilor de transfer fost în ultimii ani aria din domeniul fiscal care a generat probabil cele mai multe și intense discuții atât la nivelul guvernelor din întreaga lume și respectiv al companiilor, dar și la nivel mediatic.

Astfel, ignorarea aspectelor privind preturile de transfer poate avea consecințe serioase pentru companii, precum concluzii nefavorabile ale controalelor fiscale efectuate de autoritățile fiscale, o potențială dublă impozitare a aceluiași venit de către două sau mai multe jurisdicții, precum și penalități pentru nealocarea corectă a veniturilor între jurisdicțiile în care companiile multinaționale își desfășoară activitatea.

Prin urmare, se poate afirma că majoritatea companiilor multinaționale care desfășoară operațiuni intra-grup au motive întemeiat să se informeze constant cu privire la aspectele referitoare la preturi de transfer, reglementări și cerințele de documentare.

Din acest motiv, în cele ce urmează vom prezenta aspecte introductive cu privire la preturile de transfer.

1. Preturi de transfer – definiție

În contabilitatea managerială, conceptul de preturi de transfer se referă la preturile la care diviziile unei companii tranzacționează între ele.

În sens fiscal, preturile de transfer se referă la preturile la care au loc tranzacțiile cu bunuri sau servicii între părți afiliate din cadrul aceluiași grup de companii / aflate sub control comun (atât persoane juridice, cât și persoane fizice).

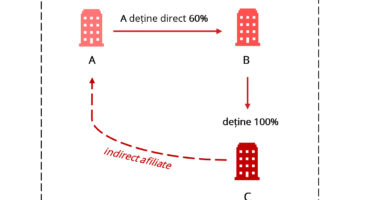

Definiția unui grup de companii poate lua diferite forme în funcție de jurisdicția vizată, dar în majoritatea cazurilor se referă la deținerea mai multor companii peste un anumit procent și / sau la controlul a mai multor companii de către aceeași entitate (de jure sau de facto).

2. Principiul valorii de piață

Principiul valorii de piață menționează că preturile aplicate în tranzacțiile intra-grup nu trebuie să difere de cele aplicate în tranzacțiile care au loc între companii care nu fac parte din același grup de companii, dacă sunt observate condiții economice și comerciale similare.

Cu alte cuvinte, acest standard cere ca societățile care fac parte din același grup de companii să deruleze tranzacții ca și cum acestea ar avea loc între părți neafiliate pe piața liberă (adică între părți care nu se află sub control comun).

În practică, în funcție de natura tranzacțiilor, se pot aplica diverse metode pentru a evalua dacă preturile de transfer sunt sau nu la valoare de piață, unele dintre aceste metode fiind de o complexitate mare.

3. Kit de materiale utile privind preturile de transfer

Descărcați mai jos un set complet de documente introductive privind preturile de transfer, inclusiv (i) clasificările codurilor CAEN Rev. 2 ale Uniunii Europeane, (ii) materiale publicate de OCDE și UN, precum și (iii) câteva dintre cele mai practice ghiduri ale autorităților fiscale din întreaga lume.

4. Preturi de transfer – definiție și exemplu de aplicare a intervalului inter-cuartilar

Aplicarea unei metode de preturi de transfer pentru a testa conformitatea cu principiul valorii de piață a unor tranzacții considerate similare și comparabile presupune compararea preturilor / adaosurilor / marjelor sau altor indicatori obținuți în cadrul unor tranzacții dintre părți afiliate:

a. fie cu un interval de preturi (de exemplu, între 5 – 10 EUR);

b. fie cu intervale de adaosuri, marje sau alți indicatori (de exemplu, între 5 – 10%) obținute în cadrul unor tranzacții între părți independente.

În domeniul preturilor de transfer, acest interval este denumit interval de piață / interval inter-cuartilar și reprezintă în cele mai multe cazuri intervalul dintre cuartila inferioară și cuartila superioară determinate în baza unei analize statistice pe baza rezultatelor obținute în cadrul unor tranzacții între părți independente.

În cazul în care preturile de transfer aplicate de contribuabil se încadrează în intervalul de piață, atât contribuabilul, cât și administrația fiscală responsabilă pot considera că politica de preturi de transfer aplicată de companie urmează principiul valorii de piață și că este în conformitate cu prevederile legislative în domeniul preturilor de transfer.

Conceptul de interval de piață / inter-cuartilar a fost introdus pentru a crește fiabilitatea rezultatelor și a concluziei asupra caracterului de piață al tranzacțiilor testate.

Preluat din statistică, conceptul de interval inter-cuartilar se referă la observațiile cuprinse între percentilele 25 și 75 ale intervalului obținut din rezultatele companiilor sau tranzacțiilor comparabile, de pe piața liberă. Acesta exclude observațiile extreme (minim, maxim).

Pentru a prezenta mai bine acest concept, vă propunem următorul exemplu:

„În cursul anului 202Z, o parte afiliată a obținut, în urma unei tranzacții intra-grup, o marjă operațională de 10%. Pentru a testa alinierea la principiul valorii de piață, a fost aplicată o metodă de preturi de transfer și s-au obținut astfel 6 observații comparabile (i.e. tranzacții între părți independente).

Utilizând cele 6 observații și același indicator (marja operațională), pe o perioadă de trei ani anteriori tranzacției, a rezultat un interval inter-cuartilar cuprins între 5,33% și 19,98%.

Astfel, putem concluziona cu acuratețe că partea afiliată testată a respectat principiul valorii de piață, deoarece marja de 10% obținută de aceasta este cuprinsă în intervalul dintre percentilele 25 și 75 ale rezultatelor.”

În practică, la fel ca și în acest scenariu, companiile tind să vizeze mediana intervalului inter-cuartilar, deoarece aceasta oferă atât o poziție confortabilă din punct de vedere al impozitării/preturilor de transfer, cât și o rentabilitate a companiei la un nivel acceptabil.

Dacă indicatorul de profitabilitate obținut de partea afiliată testată s-ar afla în afara intervalului inter-cuartilar (sub cuartila inferioară sau deasupra cuartilei superioare), autoritățile fiscale ar fi îndreptățite să efectueze ajustări ale preturilor de transfer pentru a „aduce” rezultatele financiare ale părții afiliate la nivelul valorii de piaţă.

Spre exemplu, dacă rezultatele obținute de partea afiliată testată ar fi fost de 30% în loc de 10%, atunci preturile de transfer ar fi trebuit ajustate în așa fel încât în urma ajustărilor profitabilitatea acesteia să fie la nivelul medianei de 6,30%.

5. Preturi de transfer – aspecte generale de avut în vedere la nivel global

În cazul în care companiile aplică preturi de transfer care nu se află la nivelul valorii de piață (i.e. nu se încadrează în intervalul inter-cuartilar derivat din tranzacții sau rezultate ale unor companii comparabile) se poate influența nivelul impozitului pe profit plătibil în fiecare dintre jurisdicțiile în care sunt rezidente entitățile care tranzacționează.

Cu alte cuvinte, prin desfășurarea de tranzacții intra-grup, o entitate poate reduce profiturile altei entități și își poate maximiza în schimb propriile profituri. Procedând astfel, unele entități ar putea încerca în mod intenționat să transfere profiturile către regiuni cu impozitare mai scăzută și, astfel, să plătească mai puțin impozit pe profit (privind din perspectiva cash-flow consolidat la nivel de grup). Această practică de “mutare” a profiturilor poate conduce adesea la încălcarea principiului valorii de piață.

Prin urmare, preturile de transfer reprezintă un subiect de cu o importanță aparte pentru companiile multinaționale, mai ales prin prisma nevoii acestora de a se alinia la reglementările globale privind preturile de transfer impuse de autoritățile fiscale care devin din ce în ce mai complexe și pe alocuri chiar divergente.

Deloc de neglijat ar fi și faptul că în ultimii ani, autoritățile fiscale din întreaga lume depun eforturi din ce în ce mai mari pentru verificarea modului de conformare la reglementările privind preturile de transfer, prin sporirea numărului de inspecții fiscale și prin inițierea unor acțiuni comune de inspecție la nivel local, european sau chiar internațional.

6. Legislație preturi de transfer la nivel global

Peste 55 de țări din întreaga lume au adoptat reglementări privind preturile de transfer. Majoritatea reglementărilor locale privind preturile de transfer adoptate de aceste jurisdicții a fost bazată pe principiul valorii de piață, așa cum este prezentat mai sus și definit de OCDE.

Pentru a dovedi în mod obiectiv că un contribuabil a respectat acest principiu al valorii de piață în tranzacțiile intra-grup pe care acesta le-a desfășurat într-o anumită perioadă de timp selectată, contribuabilul trebuie să întocmească și să prezinte, în cele mai multe cazuri, un dosar de preturi de transfer care să documenteze preturile de transfer aplicate.

Atât pentru a oferi clarificări privind modalitatea de documentare a acestora, cât și privind subiectul dublei impozitări în contextul tranzacțiilor intra-grup, Organizația pentru Cooperare și Dezvoltare Economică (OCDE) a emis și a actualizat de mai multe ori Ghidul privind preturile de transfer pentru întreprinderile multinaționale și administrațiile fiscale (EN – Transfer Pricing Guidelines for Multinational Enterprises and Tax Administrations).

La nivel global, această publicație este considerată sursa principală de clarificări privind aspectele legate de preturile de transfer atât pentru contribuabili, cât și pentru autoritățile fiscale, atât în țările membre OCDE, cât și pentru multe jurisdicții care nu sunt membre OCDE.

Pentru mai multe informații privind reglementările de preturi de transfer din Europa, accesați articolul nostru Transfer Pricing in Europe.

7. Conținutul dosarului de preturi de transfer

Așa cum a fost menționat mai sus, contribuabilii trebuie să documenteze respectarea principiului valorii de piață în cadrul tranzacțiilor intra-grup la care au participat, în anumite situații la cererea expresă a autorităților fiscale sau chiar în fiecare an în anumite cazuri.

Întocmirea la timp a unui dosar de preturi de transfer adecvat va facilita discuțiile cu autoritățile fiscale și poate preveni apariția unor litigii. Impunerea unei obligații de a pregăti și actualiza periodic documentația privind preturile de transfer se află la latitudinea fiecărei jurisdicții în parte.

Mai mult, chiar dacă putem vorbi de multiple diferențe ce pot apărea din libertatea fiecărei jurisdicții de a implementa reglementări locale de preturi de transfer, conținutul general al dosarului de preturi de transfer este similar între jurisdicții.

Mai multe informații despre conținutul unui dosar de preturi de transfer și procesul de pregătire a unui dosar de preturi de transfer, puteți regăsi în articolul nostru: Transfer pricing template / example documentation.

8. Consecințe potențiale în cazul nerespectării reglementărilor de preturi de transfer

Pe măsură ce preturile de transfer sunt din ce în mai mediadizate și pe fondul creșterii competitivității la nivel global, autoritățile fiscale din întreaga lume au devenit din ce în ce mai atente cu modul în care sunt stabilite preturile de transfer, acest lucru concretizându-se în cele din urmă în cu inspecții fiscale mai numeroase și în anumite situații mai agresive.

Prin urmare se impune acordarea unei atenții deosebite modului de tranzacționare cu părți afiliate, mai ales în condițiile în care un dosar de preturi de transfer incomplet, inadecvat sau chiar inexistent, poate avea un impact semnificativ asupra rezultatelor financiare ale contribuabilului, istoricului său fiscal și respectiv al obligațiilor fiscale.

Mai specific, nerespectarea reglementărilor de preturi de transfer poate avea următoarele consecințe potențiale:

(i) Ajustări de preturi de transfer – dacă s-a constatat că nu a fost repectat principiul valorii de piață în cadrul tranzacțiilor intra-grup sau dacă contribuabilul avea sarcina probei și nu a furnizat un dosar de preturi de transfer corespunzător, autoritățile fiscale pot efectua ajustări de preturi de transfer care pot duce la creșterea bazei asupra căreia se aplică impozit pe profit;

(ii) Amenzi și penalități – în funcție de jurisdicția vizată, amenzile și penalitățile pentru nerespectarea legislației (e.g. neprezentarea unui dosar de preturi de transfer, prezentarea cu întârziere a acestuia, etc) pot ajunge la sume semnificative;

(iii) Aspecte privind raportarea financiară – unele standarde de raportare financiară impun înregistrarea unor rezerve semnificative care să fie incluse în situațiile financiare ale unei companii dacă documentația privind preturile de transfer nu este prezentată / pregătită;

(iv) Costurile cu litigii naționale – în cazul în care din cauza nerespectării legislației apare o dispută cu autoritățile fiscale locale, costurile unui contribuabil cu procesele de administrarea a întregului litigiu, inclusiv costurile privind obținerea de consultanța juridică și consultanță de preturi de transfer pot fi semnificative până la punctul în care chiar pot descuraja unii contribuabili în a mai încerca să-și apere drepturile.

În plus față de cele de mai sus, trebuie să se țină seama de faptul că orice ajustări ale preturilor de transfer pe care autoritățile fiscale le pot efectua pot duce de fapt la dubla impozitare la nivelul grupului în ansamblu ceea ce din perspectiva cash-flow consolidat la nivel de grup constituie o dublare a pierderilor datorate ajustărilor de preturi de transfer.

Chiar dacă contribuabilii au la dispoziție instrumente pentru recuperarea impozitului pe profit suplimentar plătit în jurisdicțiile corespunzătoare celei în care sunt efectuate ajustările de preturi de transfer (i.e. Procedura de acord amiabil, EN – Mutual Agreement Procedure), costurile financiare și de timp asociate cu aceste proceduri sunt adesea mai mari decât pierderea în sine.

Pentru a evita orice dispută de preturi de transfer cu privire la o tranzacție semnificativă din punct de vedere valoric, se poate solicita emiterea unui Acord de Preț în Avans (prescurtat ”APA”) de către autoritatea / autoritățile fiscale implicate.

Practic, prin Acordul de Preț în Avans, autoritatea / autoritățile fiscale implicate pot agrea înainte ca tranzacțiile intra-grup să aibă loc, dacă preturile pe care contribuabilul urmează să le aplice respectă principiul valorii de piață sau nu. O dată emis un Acord de Preț în Avans, el poate fi valabil pentru o perioadă de peste 3 ani în care autoritățile fiscale nu mai pot verifica / contesta preturile la care s-a tranzacționat intra-grup.

Procesul de emitere al unui Acord de Preț în Avans presupune, în principal, pregătirea și punerea la dispoziție către autoritățile fiscale implicate, a unei documentații cuprinzând informații privind părțile implicate, tranzacția în cauză, precum și analiza alinierii metodologiei preturilor de transfer alese la principiul valorii de piață.

Dacă tot ați ajuns până aici…

ATIPIC Solutions este o companie specializată în consultanță privind preturile de transfer, cu o cultură centrată pe utilizarea automatizării în preturile de transfer, inovație și eficiență. Lucrăm cu societăți care au ales ca ERP – SAP, Oracle, Microsoft Dynamics sau Scala și suntem furnizori recunoscuți în clasamentul mondial TP.

Dacă v-a plăcut acest articol, probabil că vă vor plăcea toate articolele noastre pe care le trimitem periodic direct în inbox… așa că vă oferim posibilitatea de a solicita un abonament gratuit la buletinul nostru informativ prin completarea formularului de mai jos: