Cheltuielile deductibile: Ce sunt și cum se calculează?

articol publicat în 4 noiembrie 2020

Fie că ești manager, administrator de firmă, contabil sau jurist trebuie să fii foarte atent la modificările constante care apar în Codul Fiscal privind cheltuielile deductibile, nedeductibile sau deductibile parțial. De cele mai multe ori, legislația și regulile se schimbă permanent, iar prevederile nu sunt întotdeauna explicite (uneori, fiind chiar încâlcite și contradictorii). În acest caz, dacă nu ai studii de specialitate sau nu ai un contabil, este aproape imposibil să te descurci singur în acest haos legislativ.

Chiar și atunci când lucrezi cu un contabil șansele să apară greșeli sunt destul de mari.

Orice societate are o serie întreagă de cheltuieli care pot fi încadrate, conform legii, ca fiind cheltuieli deductibile, nedeductibile sau cu deductibilitate limitată. Această încadrare prezintă importanță mai ales pentru societățile înregistrate ca plătitoare de impozit pe profit.

Termenul de cheltuială deductibilă este legat strict de calculul profitului fiscal, adică acel profit la care se aplică impozitul pe profit. Cu cât un contribuabil are mai multe cheltuieli deductibile, cu atât impozitul pe profit / pe venitul net va fi mai mic. De aici, apare și interesul crescut al antreprenorilor de a deduce cât mai multe cheltuieli. Totuși, conform legii, nu toate cheltuielile pe care un contribuabil le face sunt deductibile de la calculul impozitului pe profit.

O altă utilizare pe scară largă a termenului de deductibilitate este legată de TVA. Auzim des că TVA-ul aferent unei anumite tranzacții poate fi sau nu deductibil, motiv pentru care întreprinzătorii își fac calcule în funcție de acest aspect.

Ce înseamnă cheltuieli deductibile?

Vom simplifica puțin lucrurile ca să înțelegem mai clar care sunt acele cheltuieli considerate deductibile conform legii și ce înseamnă să deducem TVA. Chiar dacă au în comun termenul de deductibilitate vorbim de 2 concepte care sunt foarte diferite.

Conform Codului fiscal (art. 25), principiul de bază prin care putem împărți cheltuielile în deductibile și nedeductibile spune în felul următor: „Sunt considerate cheltuieli deductibile cheltuielile efectuate în scopul desfășurării activității economice”. Aceasta este regula de bază.

Cu alte cuvinte, trebuie să ne raportăm permanent la obiectul de activitate al societății pentru a hotărî deductibilitatea cheltuielilor efectuate de aceasta. Ceea ce reprezintă cheltuială deductibilă pentru o societate poate să nu fie deductibilă pentru alta, iar acesta e un aspect important care trebuie bineînțeles. Un exemplu cât se poate de clar al acestui principiu este cumpărarea unor produse cosmetice de către un salon de coafură versus aceeași achiziție făcută de un service auto.

Care sunt cheltuielile deductibile?

O mare parte a cheltuielilor deductibile se regăsesc la articolul 25 din Codul fiscal, însă sintetizat acestea se referă la:

- cheltuieli efectuate în scopul desfășurării activității economice;

- cheltuielile cu salariile și cele asimilate salariilor;

- cheltuieli reglementate prin acte normative în vigoare (taxele de înscriere, cotizațiile și contribuțiile datorate către camerele de comerț și industrie, organizațiile patronale și organizațiile sindicale).

Dacă ar fi să detaliem puțin (fără însă a intra în amănunte foarte mult, căci lista este foarte lungă), aici găsim :

- cheltuielile de reclamă și publicitate efectuate în scopul popularizării firmei, produselor sau serviciilor, precum și costurile asociate producerii materialelor necesare pentru difuzarea mesajelor publicitare;

- cheltuielile de transport și de cazare în țară și în străinătate și pentru alte persoane fizice, în condițiile în care cheltuielile respective sunt efectuate în legătură cu lucrări executate sau servicii prestate de acestea, în scopul desfășurării activității economice a contribuabilului;

- cheltuielile pentru marketing, studiul pieței, promovarea pe piețele existente sau noi, participarea la târguri și expoziții, la misiuni de afaceri, editarea de materiale informative proprii;

- cheltuielile efectuate cu editarea publicațiilor care sunt înregistrate ca retururi în perioade determinare a profitului impozabil pe baza documentelor justificative și în limita cotelor prevăzute în contractele de distribuție;

- cheltuielile generate de taxa pe valoarea adăugată, ca urmare a aplicării prevederilor titlului VII „Taxa pe valoarea adăugată“ din Codul fiscal, în situația în care taxa pe valoarea adăugată este aferentă unor bunuri sau servicii achiziționate în scopul desfășurării activității economice, de exemplu: aplicare pro rata, efectuare de ajustări, taxa pe valoarea adăugată plătită într-un stat membru al UE;

- cheltuielile reprezentând dobânzi penalizatoare, penalități și daune‐interese, stabilite în cadrul contractelor încheiate, în derularea activității economice, cu persoane rezidente/nerezidente, pe măsura înregistrării lor;

- cheltuielile înregistrate ca urmare a restituirii subvențiilor primite, potrivit legii, de la Guvern, agenții guvernamentale și alte instituții naționale și internaționale;

- cheltuielile efectuate pentru organizarea și desfășurarea învățământului profesional și tehnic, potrivit reglementărilor legale din domeniul educației naționale.

Care sunt cheltuielile parțial deductibile?

Tot articolul 25 din Codul Fiscal stipulează că, printre cheltuielile cu deductibilitate limitată, se regăsesc următoarele:

- cheltuielile de protocol, în limita unei cote de 2%, aplicate asupra profitului contabil, la care se adaugă cheltuielile cu impozitul pe profit și cele de protocol;

- cheltuielile sociale, în limita unei cote de până la 5%, aplicate asupra valorii cheltuielilor cu salariile personalului, potrivit Codului muncii;

- scăzămintele, perisabilitățile, pierderile rezultate din manipulare/depozitare, potrivit legii;

- pierderile tehnologice cuprinse în norma de consum proprie necesară pentru fabricarea unui produs sau prestarea unui serviciu;

- 50% din cheltuielile aferente vehiculelor rutiere motorizate care nu sunt utilizate exclusiv în scopul activității economice, cu o masă totală maximă autorizată care să nu depășească 3.500 kg și care să nu aibă mai mult de nouă scaune de pasageri, incluzând și scaunul șoferului, aflate în proprietatea sau în folosința contribuabilului;

- cheltuielile cu provizioane/ajustări pentru depreciere și rezerve;

- cheltuielile cu dobânzile și diferențele de curs valutar;

- ajutoare de înmormantare, ajutoare pentru bolile grave și incurabile, ajutoare pentru naștere, ajutoare pentru proteze, ajutoare pentru pierderi produse în gospodăriile proprii, ajutorarea copiilor din școli și centre de plasament;

- cheltuielile pentru funcționarea corespunzătoare a unor unități aflate în administrarea contribuabililor (creșe, grădinițe, școli, muzee, biblioteci, cantine, baze sportive, cluburi, cămine de nefamiliști și altele asemenea);

- amortizarea.

Care sunt cheltuielile nedeductibile?

Potrivit legii, iată care sunt principalele tipuri de cheltuieli nedeductibile:

- cheltuieli cu impozitul pe profit datorat, inclusiv cele reprezentând diferențe din anii precedenți sau din anul curent, precum și impozitele pe profit sau pe venit plătite în străinătate;

- cheltuieli cu serviciile de management, consultanță, asistență sau alte servicii prestate de o persoană situată într-un stat cu care România nu are încheiat un instrument juridic în baza căruia să se realizeze schimbul de informații;

- cheltuieli de sponsorizare și/sau mecenat și cheltuielile privind bursele private;

- dobânzile/majorările de întârziere, amenzile, confiscările și penalitățile, datorate către autorități sau cheltuielile aferente veniturilor neimpozabile.

Consecințele înregistrării eronate a cheltuielilor nedeductibile

Așa cum spuneam, chiar dacă lucrezi sau te consulți cu un specialist, tot este posibil sa apară erori. Motivul principal se referă la cadrul legislativ, care creează destulă incertitudine.

Unele dintre acestea pot fi corectate facil și au consecințe mai ușor de gestionat, pe când altele atrag după sine sancțiuni, probleme și multă bătaie de cap.

O problemă majoră apare atunci când o cheltuială nedeductibilă este înregistrată ca fiind deductibilă, eventual și TVA-ul aferent acesteia.

Contribuabilul își micșorează impozitul pe profit/venit net și TVA-ul de plată în mod nejustificat. În viitor, când autoritățile vor identifica o astfel de înregistrare eronată (voită sau nu) vor recalcula impozitul și TVA-ul și vor aplica dobânzi și penalități de întârziere asupra sumelor de la momentul în care acestea au fost scadente. Nivelul dobânzii este de 0,02% pentru fiecare zi de întârziere, iar nivelul penalității de întârziere este de 0,01% pentru fiecare zi de întârziere. Acestea nu înlătură obligația de plată a dobânzilor. În plus, contribuabilul este pasibil și de amendă.

Așa că, decât să folosești tot felul de trucuri fiscale ca să ocolești plata obligațiilor către stat, cel mai bine și mai simplu este să fii corect și să plătești la timp toate obligațiile fiscale care decurg din activitatea desfășurată.

Deducerea TVA (taxei pe valoarea adăugată)

Până acum ne-am referit la prima parte a conceptului de deductibilitate și anume cea legată de cheltuieli. În continuare, vom detalia cea de-a doua parte – legată de TVA.

Taxa pe valoarea adăugată (TVA) este o taxă aplicată de către fiecare persoană impozabilă peste prețul său de vânzare, pentru mărfurile sau serviciile vândute. În prezent, în România cota generală de TVA este de 19%.

Persoanele juridice impozabile au dreptul de a deduce, conform legii, TVA-ul pentru achizițiile efectuate în scopul realizării obiectului de activitate. Acest lucru presupune că persoanele impozabile țin permanent evidența TVA-ului plătit la furnizori, precum și a celui încasat de la clienți. Companiile efectuează, în mod continuu, la sfârșitul perioadelor fiscale (lună sau trimestru), diferența între cele două.

TVA-ul plătit la furnizori se înregistrează în contul 4426 (TVA deductibil), iar TVA încasat de la clienți se contabilizează în contul 4427 (TVA colectat). Dacă soldul final de la 4426 este mai mare decât cel al contului 4427, la finalul perioadei fiscale, atunci persoana impozabilă are TVA de recuperat, iar dacă situația se prezintă invers, atunci persoana impozabilă are TVA de plată.

Prin urmare, deducerea de TVA presupune că TVA-ul respectiv este aferent unei cheltuieli deductibile și poate fi contabilizat în contul 4426, ceea ce va diminua TVA de plată la bugetul de stat. De aici și interesul întreprinzătorilor pentru deducerea TVA.

La fel după cum există cheltuieli deductibile limitate și nedeductibile, avem și TVA deductibil limitat și nedeductibil care corespunde acestor tipuri de cheltuieli.

Dacă o anumită cheltuială nu este deductibilă, nu înseamnă că ea nu poate fi înregistrată neapărat în contabilitate. Se poate înregistra ca nedeductibilă, plătindu-se impozitul aferent (și TVA, dacă este cazul). Avantajul, în acest caz, este faptul că în acest fel se poate justifica diminuarea banilor din casierie sau bancă.

Ce este dosarul prețurilor de transfer?

În cazul unui grup de companii, prețul la care acestea tranzacționează produse și servicii între ele se poate modifica. Conform Codului Fiscal, tranzacțiile dintre părțile grupului trebuie să se efectueze ținând cont de prețul pieței, ca și cum s-ar realiza între companii diferite.

Astfel, instituțiile fiscale pot controla aceste prețuri pentru a fi în concordanță cu clauzele legale. Aceste prețuri pot fi verificate prin intermediul unui document este de fapt un dosar cu prețuri de transfer. Acest document este reglementat în Anexa 3 din Ordinul 442/2016.

Scopul acestui document este acela de a:

- arăta modul de stabilire a prețurilor de transfer

- demonstra stabilirea ținând cont de echitatea pieței.

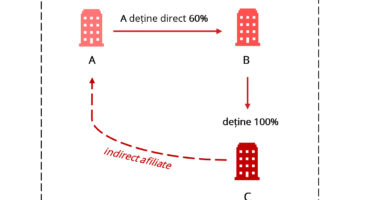

Conform prevederilor internaționale privind prețul de transfer, există 3 criterii pentru ca un contract tranzacțional să intre sub reglementarea prețului de transfer:

- trebuie să se efectueze un schimb comercial între o persoană juridică română și o persoană juridică străină;

- cele 2 persoane juridice să fie afiliate;

- contractul comercial să presupună un produs, un serviciu sau un alt lucru cu valoare economică.

Ce legătură există între cheltuielile deductibile și dosarul prețurilor de transfer?

Dosarul prețurilor de transfer este deosebit de important pentru a construi o imagine completă a veniturilor și cheltuielilor (inclusiv a celor deductibile), astfel încât să aibă loc eficientizarea la nivelul întregului grup.

Se recomandă respectarea prevederilor privind prețurile de transfer pentru ca, în consecință, o companie sau un grup de firme să devină responsabile din punct de vedere fiscal, eliminând riscurile și penalitățile.

Concluzii

Chiar dacă activezi în domeniul cifrelor sau ești doar antreprenor, este bine să cunoști câteva noțiuni legate de subiectul cheltuielilor deductibile sau nedeductibile. Din când în când, se recomandă consultarea Codului Fiscal pentru a fi la curent cu noutățile și schimbările. Firește, mai ales atunci când ești la început de drum, este obligatoriu să ai lângă tine un specialist competent pe care să îl poți consulta. Cunoscând foarte bine legislația, acesta are capacitatea de a-ți oferi cele mai bune sfaturi astfel încât să fii în ordine cu toate și afacerea ta să prospere.