Article also available in / Articol disponibil și în limba: English (Engleză)

Raportul pentru fiecare țară în parte CbCR, notificarea și calendarul raportării pentru fiecare țară în parte

articol publicat în 22 noiembrie 2017

Contextul internațional

Planul de acțiuni pentru erodarea bazei impozabile şi transferul profiturilor (”BEPS”) aprobat în 2013 de către Organizația pentru Cooperare și Dezvoltare Economică (”OECD”) și grupul celor douăzeci de miniștri ai finanțelor și ai guvernatorilor băncilor centrale (”G20”) au adus în atenția publicului larg două aspecte importante de luat în calcul în lupta împotriva mutării profiturilor.

Primul aspect de luat în calcul era faptul că autoritățile fiscale din toate țările lumii nu aveau instrumentele necesare pentru a lupta împotriva mutării profiturilor și erodării bazelor impozabile și că era necesară implementarea unor sisteme și unelte care să transparentizeze informațiile de natură fiscală cu privire la companiile membre ale grupurilor multinaționale.

Un alt doilea aspect de luat în calcul era faptul că și dacă ar fi existat instrumente, tot era necesar un mecanism comun și uniform de evaluare în ansamblu a riscurilor comportate de prețurile de transfer și alte riscuri evidențiate de BEPS cu privire la mutarea profiturilor și erodarea bazei impozabile.

În ceea ce privește instrumentele pentru lupta împotriva mutării profiturilor și erodării bazei impozabile și respectiv sistemele și uneltele pentru transparentizarea informațiilor, statele membre UE aveau deja implementată Directiva 2011/16/UE a Consiliului care prevedea schimbul de informații la cerere în mai multe domenii și care în teorie ar fi permis luarea de acțiuni în această direcție.

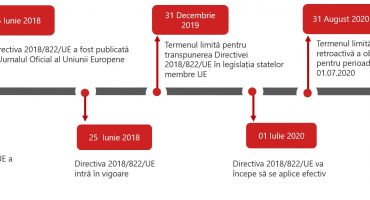

Cu toate acestea, deoarece (i) obiectivul Directivei 2011/16/UE era mai degrabă unul general și nu unul orientat specific pe împiedicarea mutării profiturilor și erodarea bazei impozabile și (ii) schimbul de informații se făcea doar la cerere, acesta nu funcționa corespunzător și ca atare a fost nevoie o actualizare a Directivei 2011/16/UE cu Directiva 881/2016 care a venit cu specificații concrete cu privire la sistemele și uneltele care să forțeze și practic transparentizarea informațiilor și schimbul automat al unui set definit de informații în domeniul fiscal între statele Uniunii Europene.

Măsurile din Directiva 881/2016 au fost derivate din acțiunea 13 din planul BEPS al OECD, care a fost preluată de numeroase alte țări din afara OECD și UE (spre exemplu Singapore, China, etc). Astfel, se poate afirma că există de data aceasta toate premisele că schimbul de informații se va și realiza în practică și în plus se va realiza la nivel internațional, indiferent dacă anumite țări sunt sau nu parte din OECD sau UE.

Suplimentar, OECD a publicat un manual care să ajute autoritățile fiscale să interpreteze rapoartele pentru fiecare țară în parte CbCR (Country by Country Reporting) și în cele din urmă să-și concentreze toate resursele pe verificarea amplă a companiilor ai căror indicatori financiari-fiscali indică un potențial risc de mutare a profiturilor.

Având în vedere cele de mai sus, se poate afirma că tema CbCR, apărută în cadrul planului BEPS, a ajuns la faza finală de implementare la nivelul statelor membre UE și OECD dar și la nivelul unora dintre statele non-membre.

Efectele transpunerii Directivei UE 881/2016 privind schimbul automat de informații fiscale în legislația din România

Odată cu apropierea termenului limită impus de Uniunea Europeană pentru transpunerea Directivei UE 881 / 2016 în ceea ce priveşte schimbul automat obligatoriu de informaţii în domeniul fiscal (i.e. 4 iunie 2017), țările membre UE au transpus în ritm accelerat în legislațiile locale modificările aduse de această directivă.

Fără a aduce modificări notabile la textul european, prin OUG 42/2017, Guvernul României oferă premisele unei noi surse de informații ce pot fi utilizate în cadrul unei inspecții fiscale sau în cadrul analizelor de risc preliminare începerii inspecțiilor fiscale.

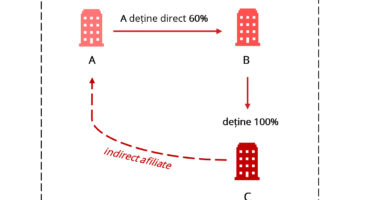

Interpretând noua legislație, se poate deduce că în România există mai multe categorii de companii ce fac parte din grupuri cu cifra de afaceri consolidată (conform prevederilor Directivei 2013/34/UE a Parlamentului European și a Consiliului din 26 iunie 2013) de peste 750 milioane EUR ce vor avea obligația de a depune raportul pentru fiecare țară în parte CbCR, astfel:

- companii care au obligația de a depune raportul pentru fiecare țară în parte CbCR în calitatea de companie mamă finală: singura companie din România în această ipostază la acest moment este Dedeman SRL;

- companii din grupuri la origine românești ce au companiile mamă finale în alte țări și care cel mai probabil își vor desemna companiile mamă surogat în România să depună raportul pentru fiecare țară în parte CbCR: spre exemplu companii din grupurile Tinmar, RCS&RDS și A&D Pharma;

- companii care nu au nici o altă filială într-una din țările în care este implementată legislația de raportare pentru fiecare țară în parte CbCR sau ale căror companii mamă finale / companii desemnate să depună raportul pentru fiecare țară în parte CbCR sunt rezidente într-una din țările care: (i) nu sunt parte din Uniunea Europeană (i.e. astfel încât schimbul automat de informații să se facă în baza Directivei 881/2016 transpusă în legislațiile locale). Important de luat în calcul este că România nu a semnat încă acordul multilateral de schimb automat de informații privind raportul pentru fiecare țară în parte CbCR si ca atare nu o să poată face schimb automat de informații cu marea majoritate a jurisdicțiilor din afara Uniunii Europene chiar dacă acestea au semnat acest acord multilateral, de exemplu Statele Unite ale Americii, Turcia, Elveția, China, Canada, India, Israel, Japonia, Rusia, Singapore, Emiratele Arabe Unite, Kuweit, Lebanon, Panama, Insulele Virgine Britanice, etc, (ii) nu au un acord bilateral de schimb automat de informații cu România; sau (iii) nu au o convenție de evitare a dublei impuneri cu România care să permită schimbul liber și automat de informații cu caracter personal.

- companii aflate în eșec sistemic: de exemplu atunci când autoritățile din România nu primesc raportul pentru fiecare țară în parte CbCR de la jurisdicțiile unde grupurile au depus acest raport fie din cauza suspendării schimbului automat de informații, fie din cauză că în țările în care s-au depus raportările s-a solicitat să se schimbe informații doar cu guvernele care sunt certificate ISO/IEC 27000 în ceea ce privește securitatea informațiilor, fie din cauză că acele jurisdicții refuză pur și simplu să transmită către autoritățile din România aceste raportări;

- alte companii care vor fi desemnate de companiile mamă finale ca fiind companii mamă surogat sau alte entități raportoare desemnate.

De asemenea, este important de reținut că deși nu sunt multe companii din România care au obligația de a depune raportul pentru fiecare țară în parte CbCR, fiecare companie care face parte dintr-un grup multinațional de companii cu cifra de afaceri consolidată de peste 750 milioane EUR va:

- avea obligația să notifice autoritățile fiscale din România cât mai repede de la data publicării în Monitorul Oficial a Ordinului Președintelui ANAF privind aprobarea modelului și conținutului formularului „Raportul pentru fiecare țară în parte” i.e. 14 noiembrie 2017. Această notificare va trebui depusă atât pentru anul financiar 2016 cât și pentru anul financiar 2017. Update: modelul de notificare și instrucțiunile de completare a acestuia au fost publicate în 14 noiembrie 2017 prin Ordinul Președintelui ANAF nr. 3049/2017.

- trebuie să transmită companiei mamă finale, până la 31.12.2017, informațiile cu privire la anul fiscal ce începe după 1 ianuarie 2016 cu privire la o serie de indicatori financiari. Deși legislația românească oferă un model de completare și expunere a informațiilor, este recomandabil ca datele să fie furnizate pe modelul primit de la nivelul grupului. Update: modelul de raport pentru fiecare țară în parte (CbCR) și instrucțiunile de completare a acestuia au fost publicate în 14 noiembrie 2017 prin Ordinul Președintelui ANAF nr. 3049/2017.

Update: Modelul de notificare privind calitatea entității constitutive și respectiv modelul de raport pentru fiecare țară în parte (CbCR) în format xml au fost publicate în 11 decembrie 2017 și actualizate ulterior succesiv. Acestea pot fi accesate mai jos:

R404 – Raportul pentru fiecare țară în parte

Interesant de notat este că textul de lege prevede indirect că un grup de companii care depășește cifra de afaceri de 750 milioane EUR dar nu are filiale în mai multe jurisdicții nu trebuie să pregătească și să depună rapoarte pentru fiecare țară în parte CbCR (în această categorie intră spre exemplu companiile de stat Hidroelectrica SA și Romgaz SA).

Perspective de viitor

Textul OUG 42/2017 este destul de franc cu privire la scopul colectării acestor informații, și anume efectuarea de analize de risc privind prețurile de transfer sau a altor aspecte fiscale.

Cei trecuți prin focurile unei inspecții fiscale pe tema prețurilor de transfer au văzut probabil că până acum unele din ajustările realizate de autoritățile fiscale erau adesea efectuate fără a ține cont de factori cheie, precum profilul funcțional, circumstanțele economice, strategia de afaceri sau impactul negativ al unor evenimente extraordinare.

Cu toate că textul legislativ menționează specific că nu pot fi realizate ajustări de prețuri de transfer strict în baza informațiilor simpliste prezentate in raportările pentru fiecare țară în parte CbCR, ne așteptăm la o intensificare semnificativă a agresivității autorităților fiscale vizavi de filialele grupurilor multinaționale ce înregistrează în România pierderi, sau rezultate fluctuante. Toate aceste acțiuni de inspecție sau analiză de risc vor fi acum demarate pe fondul utilizării extensive a informațiilor din rapoartele pentru fiecare țară în parte CbCR.

Mai mult, este de așteptat ca în contextul nevoilor din ce în ce mai evidente de suplimentare a resurselor bugetare, autoritățile fiscale din România să profite de opțiunea de a aplica amenzi între 30.000 lei și 100.000 lei pentru nedepunerea sau depunerea cu întârziere a raportărilor pentru fiecare țară în parte CbCR (în baza art. 336, paragraful 1, literele u și v și respectiv art. 336, paragraful 2, literele l și m din Legea nr. 207/2015 privind Codul de procedură fiscală) și amenzi între 500 lei și 1.000 lei pentru contribuabilii mici și respectiv între 1.000 lei și 5.000 lei pentru contribuabilii mijlocii și mari pentru nedepunerea notificărilor cu privire la entitatea raportoare (în baza art. 336, paragraful 1, literele a sau b și art. 336, paragraful 2, litera d din Legea nr. 207/2015 privind Codul de procedură fiscală).

Pentru a da o dimensiune internațională problemei, odată cu izbucnirea scandalurilor Panama Papers, LuxLeaks și Paradise Papers este din ce în ce mai clară trecerea la următorul nivel de transparență la nivel fiscal, și anume obligarea grupurilor multinaționale de a face publice aceste rapoarte pentru fiecare țară în parte CbCR. Primul pas în acest sens a fost făcut deja la 12 iunie 2017 când Parlamentul European a aprobat propunerea ca rapoartele pentru fiecare țară în parte CbCR să fie accesibile publicului larg.

Ca parte a acestui scenariu, odată cu expunerea, presiunea publică exercitată de diverse comunități asupra grupurilor multinaționale va crește enorm. Dacă până acum spectrul riscurilor era dominat de riscul fiscal, de acum acesta ar putea fi insoțit de riscul reputațional, ale cărui efecte sunt dificil de cuantificat.

Deja devine evident că în următoarea perioadă vor fi implementate accelerat numeroase măsuri ce duc spre transparența fiscală totală și prevedem pentru viitorul apropiat inclusiv o reducere semnificativă a plafonului de raportare actual, de cifra de afaceri consolidată de 750 de milioane de euro.

România, ca membru UE și potențial membru OECD, va fi cu certitudine în prima linie a războiului politic declarat împotriva mutării profiturilor și erodarea bazei impozabile.

Întrebările la care toată lumea o să aștepte în continuare răspunsurile sunt (i) dacă toate aceste măsuri vor conduce în cele din urmă la înăsprirea concurenței între grupurile multinaționale și cele locale, (ii) dacă acestea din urmă vor fi avantajate și în cele din urmă (iii) dacă nu cumva toate aceste măsuri vor genera dispute aprige între guvernele țărilor cu rate de impozitare reduse și cele ale țărilor cu rate de impozitare mari?